Déconfinez votre épargne

Vous avez accumulé les liquidités suite aux confinements ? Nos pistes pour à la fois chercher à optimiser votre patrimoine, mais aussi le mettre au service de l’économie et des entreprises.

Les épargnants français ont la réputation d’être des fourmis. Cette tendance culturelle a été amplifiée par l’environnement spécifique de 2020. Pas besoin de faire très compliqué pour le comprendre : quand les magasins sont fermés, il est plus compliqué de consommer... En témoigne l’évolution du taux d’épargne moyen, reflet du pourcentage du revenu des ménages non dépensé, donc mis de côté. Égal à 14,8 % en 2019, il devrait dépasser les 20 % en moyenne au cours des douze derniers mois(1). De l’argent qui le plus souvent dort sur les comptes bancaires. De janvier à septembre, le montant disponible sur les comptes courants et comptes de dépôt a progressé de 55 milliards d’euros(2), un chiffre impressionnant. Jugez plutôt : à titre de comparaison, la capitalisation cumulée de toutes les sociétés civiles de placement immobilier (SCPI) de la place atteignait 65 milliards fin 2019(3).

L’épargne de précaution, et l’autre

Vous avez de l’argent qui dort sur votre compte courant ? Qu’en faire si vous avez une double ambition : le faire fructifier d’une part et, afin de participer à la sorti e de crise, le rendre utile à l’économie ? Une option est de le dépenser, histoire de relancer la consommation. Mais pour bien des Français, cet argent qui dort est selon toute vraisemblance de l’épargne durable. Alors, il faut considérer votre capital disponible, et l’envisager sous deux aspects : celui de l’épargne de précaution à court terme, et celui de l’épargne productive à long terme. En d’autres mots, en garder une parti e à disposition afin de répondre à vos besoins immédiats ou de faire face aux coups durs – c’est ce qui atterrit souvent sur le peu rémunérateur livret A, plafonné à 22 950 € - mais faire en

sorte que l’autre parti e puisse vous servir à concrétiser vos projets d’avenir. Pour cela, optez pour des placements qui, en échange d’un investissement à long terme, vous off re des perspectives plus dynamiques.

Les SCPI résilientes

Première piste : les SCPI. Avec ces supports, votre épargne sert à financer l’achat d’un parc immobilier loué à des entreprises. Financièrement, cela leur permet de ne pas immobiliser d’importants capitaux dans leur immobilier. Et à vous, d’investi r dans la

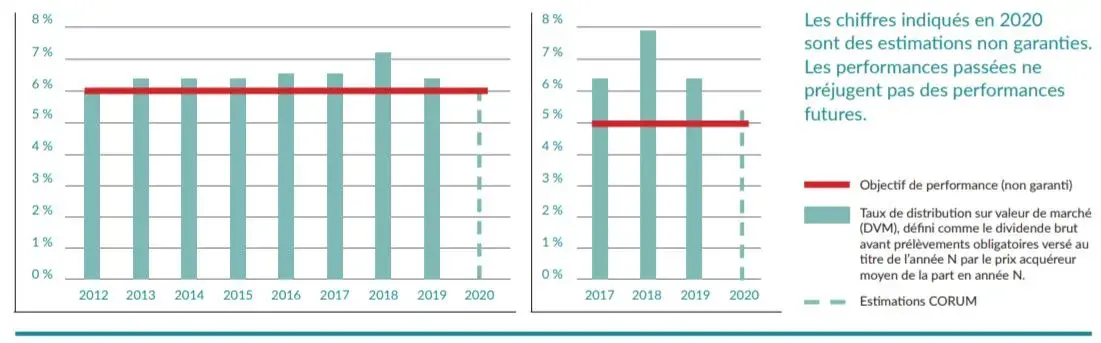

pierre sans subir en direct les désagréments liés à la gestion de locataires ou aux travaux de copropriété. Ces dernières années, leur performance moyenne excède largement celle du livret A ou du fonds en euros de l’assurance vie. En 2019, elle atteignait 4,4 %(4). Vous vous posez la question de l’impact de la crise sur le rendement, entre commerces fermés et demandes des locataires de ne pas payer ? Du côté de CORUM L’Épargne, on reste vigilant mais on constate que « les demandes de report ou de suspension des loyers ont été marginales. » Quid des objectifs de performance non garanti s affichés par le gestionnaire ? « En dépit de la crise, ils seront tenus, comme toujours depuis l’origine », confirme Frédéric Puzin, le fondateur de CORUM L’Épargne. CORUM Origin devrait donc atteindre voire dépasser son objectif de 6 % de rendement, CORUM XL de 5 % et EURION de 4,5 %.(5)

Quand l’assurance finance les entreprises

Deuxième piste : l’assurance vie, autre incontournable de l’univers des placements. Depuis le début de l’année, elle affiche une décollecte sensible, surtout le fonds en euros, de moins en moins rentable. Fidèle à son approche singulière du marché, CORUM

L’Épargne a fait le choix de ne pas en proposer dans son contrat CORUM Life, qui ne se compose que d’unités de compte. Il est donc possible d’y investi r dans les SCPI du groupe – CORUM Origin et CORUM XL, dans la limite de 55 % - mais également

dans des fonds investi s en obligations d’entreprises. Libre à chacun de choisir entre la gestion libre et les formules prédéfinies, y compris en privilégiant des critères d’analyse extra-financières, histoire de financer par exemple des entreprises privilégiant les

bonnes pratiques en termes environnemental ou social (voir profils ci-contre). Avec ces placements, vous disposez d’une perspective de rendement non garanti supérieur au fonds en euros, à long terme. Et vous contribuez au financement de l’économie et

à son redémarrage en y injectant votre capital. Le tout dans un cadre fiscal privilégié : en cas de sorti e totale ou parti elle après huit ans de détention, vous bénéficiez d’un abattement et en cas de décès, votre contrat est transmis aux bénéficiaires avec une

fiscalité allégée. La garanti e qui permet de récupérer 100 % des sommes investi es en cas de décès du souscripteur avant 65 ans est offerte. Et aucuns frais supplémentaires ne sont prélevés par rapport à un investissement aux produits en direct : ni frais d’entrée ni frais de gestion pour le contrat lui-même, exclusivement distribué par CORUM L’Épargne.

HISTORIQUE DE PERFORMANCE ET ESTIMATION DE LA PERFORMANCE 2020 DES SCPI

CORUM ORIGIN (à gauche) ET CORUM XL (à droite)

(1) Source : INSEE - (2) Source : Banque de France - (3) ASPIM- (4) IEIF - (5) Objecti f de taux de distributi on sur valeur de marché, défi ni comme le dividende brut, avant prélèvements français et étrangers, versé au ti tre de l’année N divisé par le prix acquéreur moyen de l’année N de la part.

Les produits commercialisés par CORUM L’Épargne sont des investissements long terme qui n’offrent aucune garantie de rendement ou de performance et présentent un risque de perte en capital et de liquidité. Les revenus ne sont pas garantis et dépendront de l’évolution du marché immobilier et financier et du cours des devises. Les performances passées ne préjugent pas des performances futures.

CORUM L’Épargne, SAS au capital social de 100 000 € - RCS Paris n° 851 245 183 - Siège social 1 rue Euler 75008 Paris. Inscription auprès de l’ORIAS n° 20002932 en qualité de conseiller en investissements financiers, membre de la CNCIF, chambre agréée par l’AMF et d’agent général d’assurance sous le contrôle de l’ACPR, 4 Place de Budapest CS 92459 75436 Paris. CORUM Asset Management, société de gestion de portefeuille, SAS au capital social de 600 000€ - RCS Paris n° 531 636 546 - Siège social 1 rue Euler 75008 Paris. Agrément AMF GP-11000012 du 14 avril 2011. Elle gère les SCPI CORUM Origin, CORUM XL et EURION. CORUM Origin visa SCPI n°12-17 de l’AMF du 24 juillet 2012. CORUM XL visa SCPI n°19-10 de l’AMF du 28 mai 2019. EURION visa SCPI n°20-04 de l’AMF du 21 janvier 2020. CORUM Life, contrat distribué par CORUM L’Épargne et géré par la compagnie d’assurance CORUM Life, SA à directoire et conseil de surveillance au capital social de 20 000 000 € régie par le Code des assurances et agréée auprès de l’ACPR. RCS Paris n° 852 264 332. Siège social 1 rue Euler 75008.

Photographie de couverture : Aditya Saxena