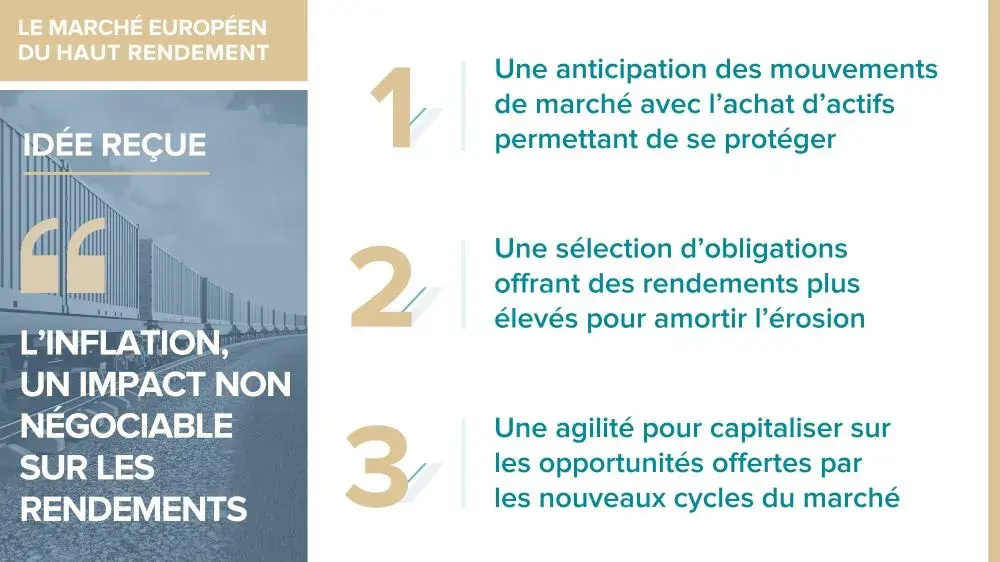

Idée reçue : « l’inflation, un impact non négociable sur les rendements »

Le jeudi 2 décembre 2021, CORUM L’Épargne vous proposait un webinaire inédit, animé par Bogdan Kowal (Directeur de la Rédaction de Club Patrimoine), afin d’aborder les particularités de la gestion obligataire du groupe CORUM avec Frédéric Puzin (Fondateur de CORUM L’Épargne), et notamment les impacts d’une potentielle inflation sur le rendement des obligations.

Retranscription de la vidéo :

Bogdan Kowal : Frédéric, il y a une idée reçue qui revient de manière importante, c'est l’inflation.

On en parle beaucoup. Alors, c'est grave ? Ce n’est pas grave ?

Frédéric Puzin : D'abord, je ne vais pas vous théoriser pendant des heures l'inflation. L'inflation, c'est un élément de marché parmi d'autres qui entraîne des pertes de valeur. Une fois que l'on a intégré ça, la question ce n’est pas comment est-ce que l’on va éviter le précipice devant nous, mais comment nous allons pouvoir l'anticiper afin d’essayer de le contourner et de faire en sorte, au contraire, d'en tirer des avantages.

Dans toute crise, il y a des menaces, mais il y a aussi des opportunités. L'inflation, elle est potentiellement devant nous et elle est due au départ à une pénurie. Alors, c'est assez incroyable, on sort d'une crise pendant laquelle le monde s'est arrêté. On a été en décroissance et nous nous retrouvons un peu en pénurie parce que les outils industriels ont du mal à redémarrer. Une pénurie qui entraîne une hausse des prix. L'inflation, c'est au contraire un facteur de création de valeur et un contexte qui permet aussi de mettre en exergue une gestion qui a plutôt été dans l'anticipation, qui a cherché à éviter de se faire embarquer par le marché.

Bogdan Kowal : Mais pour que tout le monde comprenne bien : c'est grave ou ce n’est pas grave l'inflation ? Parce que si j'écoute les médias le matin, j'ai peur.

Frédéric Puzin : Oui, mais il faut en avoir peur.

Bogdan Kowal : Mais vous, en tant que gérant, est-ce que c’est grave qu’il y ait de l'inflation ?

Frédéric Puzin : C'est grave, si on ne l'a pas anticipée. Et nous on considère que c'est un élément qu'on gère parmi les autres facteurs de déclenchement d'une crise. On l'a intégré dans notre gestion depuis le début. Alors un exemple : sur nos fonds obligataires, on limite par moment la collecte pour éviter de se surexposer sur le marché. Voilà. C'est à travers ces stratégies de défense qui vont contribuer par exemple à se positionner sur du « haut rendement » plutôt que sur de l'obligation d'état. Vous avez des rendements qui sont plus élevés.

L'autre fait, c'est que l'inflation sur le haut rendement a moins d'impact. Pourquoi ? Parce que naturellement, si vous allez sur le marché obligataire, les obligations avec des rendements supérieurs vont être plus recherchées. Donc vos obligations à haut rendement vont être protégées et plus recherchées que les autres catégories d’obligations.

Bogdan Kowal : C'est marrant. Alors pourquoi dit-on que le haut rendement c'est plus risqué que « l’Investment grade » ?

Frédéric Puzin : D'abord, parce qu’on raisonne « haut rendement » par rapport à la notation des entreprises. Il y a une confusion. Ce qu'il faut regarder, c'est la notation de l’obligation. En fait, cette notation de l'obligation, elle se fait par rapport à des sujets de protection juridique et donc la capacité de l'entreprise à rembourser le créancier. Donc, on voit bien que le problème, ce n’est pas tant la notation mais plutôt la bonne lecture de l'entreprise. Donc, il ne faut pas confondre la lecture d’une obligation par les marchés financiers à un « instant T » par rapport à la qualité intrinsèque et la solvabilité d’une entreprise. Ce n'est pas tout à fait le même type d’évaluation.

Bogdan Kowal : Allez, on va attaquer sur la hausse des taux. Il va y avoir hausse des taux.

Est-ce que c'est un problème pour vous sur le haut rendement ?

Frédéric Puzin : Encore une fois, c'est un problème si elle n’est pas anticipée.

Bogdan Kowal : C'est marrant parce que vous en parlez beaucoup de l'anticipation.

Frédéric Puzin : Parce que c'est notre ADN depuis 15 ans sur l'obligataire.

Bogdan Kowal : Oui, mais tout le monde anticipe. C'est le boulot de tous les « Asset Managers » d’anticiper normalement ?

Frédéric Puzin : En effet, mais l'anticipation, il y a une limite qui est « la course à l'échalote ». La course à l'échalote, le meilleur moyen de s’en protéger, c'est de ne pas rentrer dans le consensus. Pour ne pas rentrer dans le consensus, il ne faut pas avoir trop d'argent à investir quand les marchés sont très chers.

Au contraire, il faut se protéger. Pour se protéger, il y a plusieurs techniques : la première d'entre elles, je vous l’ai dit, c'est des rendements élevés qui mécaniquement vous protègent contre l’inflation. La seconde, c'est d'utiliser des outils qui vous permettent de vous protéger. Vous pouvez en effet vous prémunir contre des marchés baissiers, en profitant de cette baisse. C'est une autre façon de faire. Et il faut aussi rester très sage en période haussière, contre l’embrasement des marchés. C’est ce que l’on a vécu avant la prise de la crise du COVID, ce que l'on a vécu encore dans un passé récent avec des masses de liquidités qui circulent sur les marchés et qui font aujourd’hui que tout est cher.

Bogdan Kowal : C'est marrant parce que vous avez l'air de dire qu’une hausse des taux ne serait pas très grave. Vous ne pouvez pas dire le contraire, vous êtes gérant obligataire, vous n’allez pas scier la branche sur laquelle vous êtes. Je reçois plein de gars en plateau qui gèrent de la dette d'état et qui me disent que c’est plus stable.

Frédéric Puzin : En fait le sujet est toujours le même : c'est facile d'acheter le consensus. Le consensus, c’est ce qui est plus cher. Acheter des actifs à 2 %, que ce soit dans l'immobilier ou dans l'obligataire, vous allez vous dire « je suis à l'abri tout puisque je suis, quelque part, garantie ». Mais ce qui va le plus souffrir s'il y a de l'inflation, on le sait tous, c’est les fonds en euros. Ça va être un impact très fort. Encore une fois, se protéger du consensus qui crée de l'inflation, qui crée une surpression monétaire et qui fait que les prix sont très chers par rapport à la prime de risque réelle, c'est éviter de rentrer dans cette course-là.

C'est par exemple, être très réactif aux moments de baisses. C'est être dans l'anticipation, réactif et considérer qu'une crise peut arriver tous les matins, pour n'importe quelle raison. Là on y voit un peu plus clair, on a semble-t-il une vision. Mais il faut être prudent parce qu'encore une fois cette inflation, elle est conjoncturelle due à une pénurie, qui au départ était réelle, liée à la crise du COVID et qui aujourd'hui semble être aussi un petit peu entretenue par certains acteurs pour faire monter les prix et améliorer les marges.

Les fonds obligataires distribués par CORUM L'Épargne n’offrent aucune garantie de rendement ni de performance et présentent un risque de perte en capital. La valeur des placements et les rendements qu’ils génèrent peuvent évoluer à la hausse comme à la baisse. Les investissements constituant leur patrimoine sont soumis au risque de marché, de défaut et, potentiellement, au risque de change. Les performances passées ne constituent pas un indicateur fiable des performances futures.

Photographie : unsplash.com/@Jason Briscoe