SCPI : non à la performance globale, oui à la performance réelle !

Fin 2021, la profession dévoilait ses nouvelles modalités de calcul de performance des SCPI. Sous couvert d’harmonisation entre les fonds, elle insufflait l’idée que ces évolutions permettraient de gagner en lisibilité et seraient favorables aux épargnants. Parmi les indicateurs instaurés : la performance globale (ou rendement global immobilier). Problème : ce nouvel indicateur manque de clarté et risque même de tromper les épargnants !

Le groupe CORUM exprime son inquiétude face au nouvel indicateur pour le calcul de la performance des SCPI : la performance globale.

L’intention initiale de la profession était louable : harmoniser les pratiques des SCPI sur la présentation de leurs performances et de différents ratios, afin d’accroître la transparence et d’améliorer la comparaison des fonds entre eux. Le remplacement du TDVM (taux de distribution sur valeur de marché) par le taux de distribution, plus simple à comprendre et plus équitable, va d’ailleurs dans le bon sens. Plus équitable, car il harmonise le calcul avec au dénominateur un prix de référence retenu au 1er janvier pour toutes les SCPI. Plus équitable aussi, car il retient au numérateur un dividende brut, calculé avant prélèvement libératoire et autre fiscalité payée par le fonds pour le compte de l’associé, seule manière de comparer les SCPI investies en France et celles investies à l’étranger.

Performance globale : une notion obscure

Mais la notion de performance globale, indicateur qui vient s’ajouter au taux de distribution et au TRI (taux de rendement interne), pose elle un vrai problème.

Primo, elle relève d’une méthodologie de calcul complexe, qui va à l’encontre de la recherche de simplicité. La performance globale nouvelle formule additionne en effet le taux de distribution et la variation de la valeur réalisation, un élément financier totalement hermétique pour le grand public. Cette valeur de réalisation correspond à la valeur des immeubles de la SCPI, fournie chaque année par des experts indépendants. Un concept peu propice donc pour gagner en clarté…

Performance globale : un outil qui ne reflète pas ce que touche réellement l’épargnant

Secundo, il y a plus grave : ce nouvel indicateur ne reflète absolument pas la réalité de ce que perçoit l’épargnant.

Car, que touche vraiment l’investisseur détenant des parts de SCPI ? Son dividende potentiel, distribué chaque mois par les SCPI CORUM, auquel s’ajoutent d’éventuelles plus-values issues des ventes d’immeubles, mais aussi la possible augmentation du prix de la part de sa SCPI (qu’il encaissera au moment de revendre ses parts).

Or la performance globale ne tient pas du tout compte de cette potentielle revalorisation du prix de part : elle exclut donc toute une partie de la performance que perçoit l’épargnant. Le nouvel indicateur se cantonne à cette fameuse valeur de réalisation du patrimoine, dont l’épargnant n’a que faire. Pourquoi ? Parce qu’il n’en voit généralement pas la couleur (à moins que le gérant n’augmente le prix de part) : même si le patrimoine de la SCPI se valorise, le gérant peut parfaitement décider de ne pas augmenter le prix de part…

La performance globale ne tient pas compte de la revalorisation du prix de part

Rappelons en effet que le gérant dispose d’une certaine liberté pour fixer le prix de part. A partir de la valeur de réalisation fournie par les experts, il détermine la valeur de reconstitution du patrimoine de la SCPI, c’est-à-dire une valeur tenant compte des frais qu’il faudrait engager pour « reconstituer » le patrimoine à l’identique (frais de notaire, honoraires de conseil, etc.). Le gérant de SCPI fixe ensuite la valeur du prix de part, dans une fourchette comprise entre -10 % et +10 % de la valeur de reconstitution, soit un delta de 20 %. Ce qui lui laisse une vraie latitude. Et ce qui change tout du côté de l’épargnant…

Augmenter le prix de part : la vraie manière de cristalliser la hausse de valeur du patrimoine pour l’épargnant

CORUM le martèle régulièrement : tant qu’elle n’est pas cristallisée via l’augmentation du prix de part, la hausse de valeur du patrimoine de la SCPI n’est pas acquise pour l’épargnant. Il percevra cette augmentation en espèces sonnantes et trébuchantes le jour où il revendra ses parts. Rehausser le prix de part est aussi la seule manière de proposer une valeur de part en adéquation avec la valeur d’expertise du patrimoine et d’assurer l’équité entre les associés de la SCPI ; les nouveaux entrants sont favorisés au détriment des associés historiques lorsque le prix de part est décoté.

Décider d’une revalorisation constitue donc un choix fort de la gérance. CORUM a toujours privilégié l’équité et fait évoluer progressivement le prix de part de ses SCPI. Ainsi, CORUM Origin a vu 7 fois son prix de part augmenter en 10 ans. Cette démarche n’est pas anodine pour la gestion : plus le prix de part s’élève, plus il est nécessaire de générer des loyers pour tenir les objectifs de performance. D’où les réticences de certains gérants à faire évoluer le prix de part de leurs SCPI…

Le risque : une performance globale artificiellement flatteuse

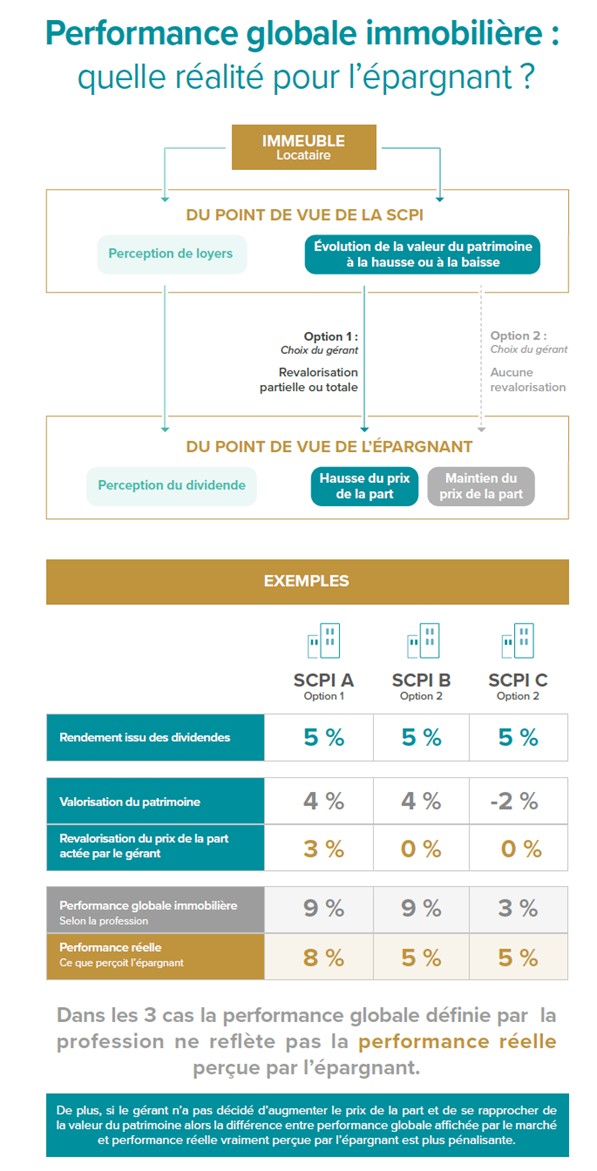

Le vrai problème, c’est que le nouvel indicateur tient compte de la valorisation du patrimoine même si celle-ci n’est pas répercutée dans le prix de part. Ce qui permet potentiellement à une SCPI, dès lors que son patrimoine s’apprécie, d’annoncer une performance globale flatteuse sans toucher à son prix de part ou même si son taux de distribution diminue. La performance globale est décorrélée de ce que touche l’épargnant, comme le démontre CORUM dans le schéma suivant :

Plus la valeur de la part s’éloigne de la valeur du patrimoine, plus la performance globale s’écarte de ce que perçoit vraiment l’épargnant.

A qui profite ce nouvel indicateur ? Pas aux épargnants !

Que masque cette décision? A qui profite ce nouvel indicateur ?

Vraisemblablement aux acteurs qui ne font pas l’effort d’aligner leur prix de part sur la valeur réelle de leur patrimoine. Historiquement et encore aujourd’hui, 95 % des SCPI affichent un prix de part inférieur à la valeur réelle de leur patrimoine. Ce choix est une manière de gonfler un peu artificiellement leur performance… Car servir 4 % de dividendes par an sur la base d’une valeur de part de 95 plutôt que de 100 permet d’annoncer 4,2 % de rendement au lieu de 4 %.

La performance globale favorise aussi les SCPI accusant une baisse de leur taux de distribution dans un contexte post-covid. Or elles sont un certain nombre sur le marché français à subir un recul de leur taux d’occupation et des difficultés de paiement des loyers.

Parallèlement, après deux années de pandémie, les valeurs d’expertise des immeubles sont reparties à la hausse. Les valeurs de réalisation devraient donc logiquement remonter. L’avènement de la performance globale va permettre un joli tour de passe-passe puisqu’il sera possible d’annoncer l’an prochain des performances en hausse sans avoir à augmenter ni le dividende versé, ni le prix de part… Une aubaine pour une partie des SCPI du marché qui pourront ainsi compenser des rendements un peu faibles… L’épargnant, lui, n’y gagne rien.

Conclusion, seule la performance réelle a du sens pour l’épargnant : CORUM milite pour qu’elle reste la valeur de référence.

Acheter des parts de SCPI est un investissement immobilier. Comme tout placement immobilier, il s’agit d’un investissement long terme dont la liquidité est limitée. Nous vous recommandons une durée de placement de 10 ans. Contrairement au livret A par exemple, ce placement comporte des risques. Il existe tout d’abord un risque de perte en capital. De plus, les revenus ne sont pas garantis et dépendront de l’évolution du marché immobilier et du cours des devises. Nous précisons que CORUM Asset Management ne garantit pas le rachat de vos parts. Enfin, comme pour tout placement, les performances passées ne préjugent pas des performances futures.

Photographie : Towfiqu barbhuiya