SCPI : Notre stratégie pour limiter l'impact de la COVID-19

Vincent Dominique, Directeur Général de CORUM l'Epargne, présente le travail des équipes d’Asset Management sur les SCPI (Société Civile en Placement Immobilier) en cette année si particulière.

Les sollicitations émanant des locataires

Vous avez reçu des sollicitations émanant des locataires, faisant état de difficultés de paiement. Quand cela a-t-il commencé, et combien en avez-vous reçu ?

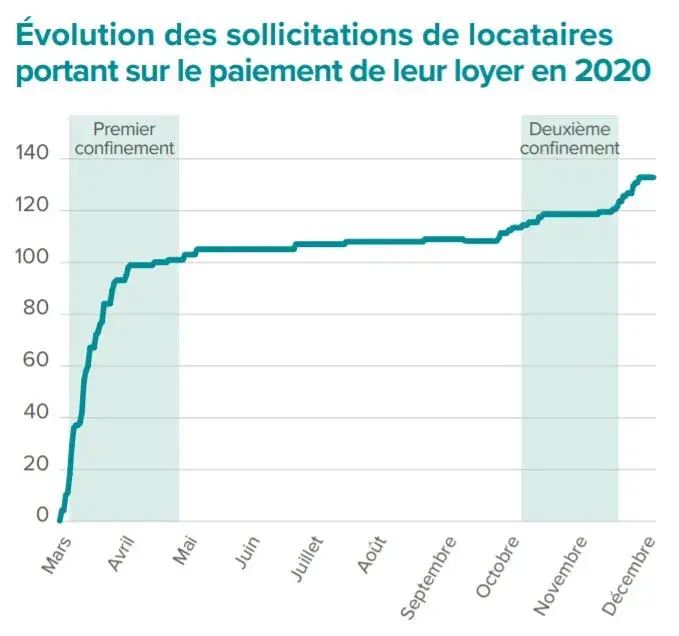

Les premières sollicitations sont arrivées presque en même temps que la déclaration de situation « pandémique » par l’Organisation mondiale de la santé, le 11 mars.

CORUM Origin

La SCPI CORUM Origin a reçu 4 demandes dès le 13 mars. Le 15, la SCPI avait reçu 10 demandes, 36 le 19, crescendo jusqu’à atteindre un plateau proche de 100 à la mi-avril, jusqu’à un nouveau pic au quatrième trimestre, au moment de la deuxième vague. Au total, nous avons donc traité 133 dossiers sur cette SCPI, émanant de 55 % des locataires et portant sur un montant total de 21 millions d’euros (soit 15 % des loyers annuels de CORUM Origin).

CORUM XL

La SCPI CORUM XL a reçu 3 demandes le 18 mars. Le 26, nous étions à 9, puis 25 à la fin avril. Le total s’est élevé à 29 dossiers traités, émanant de 40 % des locataires, portant sur un montant total de 2 millions d’euros (soit 4,2 % des loyers annuels de CORUM XL).

L'origine géographique des demandes

Qu’avez-vous noté sur l’origine géographique des locataires demandeurs, quelle corrélation avec les situations sanitaires et politiques locales ? Et quelle représentativité du patrimoine global ?

Les pays qui ont constitué l’épicentre de la pandémie en Europe, et qui ont été les plus touchés, sont ceux qui nous ont le plus contacté, sans surprise. La France, l’Italie ou l’Espagne, par exemple. Mais en se penchant sur la typologie des biens, nous trouvons une deuxième clé d’analyse encore plus prégnante que la géographie.

Ainsi, la Finlande, pays que la COVID-19 a plutôt épargné, a représenté 10 % des demandes en nombre, et 25 % en montant de la SCPI CORUM Origin. La raison est simple : en Finlande, CORUM Origin possède principalement des hôtels. Idem aux Pays-Bas, d’où ont émané 44 % des demandes en nombre, pour 15 % en montant sur la CORUM Origin : c’est un pays où cette SCPI est proportionnellement plus investie dans des commerces. En synthèse, davantage que la géographie, c’est bien le secteur d’activité qui a conduit la demande de baisse de loyer. Et, sans surprise, l’hôtellerie et le commerce font sensiblement « la course en tête », faute de chiffre d’affaires.

C’est finalement le même constat : c'est surtout à l’image des secteurs de l’économie les plus touchés. L’hôtellerie, pour ne constituer que 13 % du patrimoine de CORUM Origin, a représenté 37 % des demandes en montant. Et le bureau, qui n’a pas été directement touché et représente 42 % du patrimoine, n’a constitué que 14 % des demandes en montant de cette SCPI.

Dans le cas de la SCPI CORUM XL, 53 % du patrimoine la SCPI se trouve au Royaume-Uni. Ce pays a compté pour 48 % des demandes en nombre (37 % en montant). Même constat en Pologne, pays qui représente 26 % du patrimoine, et a constitué 31 % des demandes en nombre (32 % en montant). Au-delà de ce constat, évidemment des pays ayant été l’épicentre de l’épidémie en Europe nous ont également beaucoup sollicités : 13 % du montant des demandes est venu d’Italie (qui ne tient pourtant que pour 3 % du patrimoine de CORUM XL), et 5 % d’Espagne (pour 1 % du patrimoine). Concernant le secteur d’activité, CORUM XL n’est investie qu’a 25 % dans des commerces, mais ils ont représenté 62 % du nombre de demandes (58 % du montant). Et le bureau, qui n’a pas été aussi directement touché et représente 69 % du patrimoine, n’a constitué que 31 % du nombre de demandes.

La préparation des équipes CORUM Asset Management

Les équipes d’Asset Management étaient-elles préparées à ce genre de situation ?

Nous entretenons un dialogue quotidien avec les locataires, c’est l’un des aspects clés de la gestion de CORUM : il n’y a pas d’intermédiaire. Cela nous permet de bien les connaître, d’anticiper leurs besoins et d’évaluer de façon juste leur situation. Ainsi, alors que nous ne pouvions pas anticiper cette crise, nous avons pu passer très vite à l’action car nous connaissions le terrain.

Vous recevez une demande d’un locataire. Que se passe-t-il à partir de là ?

Nous avions mis en place un système de gestion des sollicitations. Dès réception, nous faisions parvenir au locataire un accusé de réception assorti d’une demande d’éléments financiers, tant à son niveau qu’à celui de sa maison-mère le cas échéant. Une fois ces éléments reçus, nous les analysions sous 24 heures. Chaque jour, un comité se réunissait pour prendre une décision et répondre au locataire.

Comme nous l’avons écrit tout au long de l’année aux associés, dans nos communications régulières sur les demandes et impacts potentiels, chaque décision a été prise au cas par cas, de façon chirurgicale, en fonction de la solidité financière de chaque locataire. Si nous choisissions d’accompagner un locataire fragilisé, nous privilégions les échéanciers de paiement aux baisses de loyer : l’échéancier permet au locataire de « respirer » côté trésorerie, mais n'a pas d’effet sur la performance de la SCPI quand il est respecté. Toutefois, nous avons dû rester vigilants face à des locataires qui ont cherché à profiter de la situation. Si un locataire solide faisait acte de mauvaise foi, nous engagions des moyens plus lourds : saisie de la garantie bancaire ou procédure judiciaire.

Finalement, quel a été l’aboutissement de ces actions, comment se sont soldés les dossiers ?

Nous avons vu une vraie solidarité, à double sens. Les locataires comprenaient notre position : loin d’être les méchants de l'histoire, nous devions avoir un rôle de défense de l’intérêt des associés des SCPI CORUM Origin et CORUM XL, qui sont eux aussi des personnes devant faire face à cette crise, et ayant besoin du revenu potentiel qu’est le dividende mensuel.

Nous étions donc engagés dans une discussion constructive, prenant en compte les intérêts de chacun, et cherchant une solution de sortie « par le haut ». En ce qui concerne les locataires plus importants, équipés de services juridiques, sans réelle difficulté financière et en capacité de traverser la crise, la situation a été tristement différente. Nous avons eu de nombreux contentieux avec ceux-là, mais nous avions le contrat de notre côté...

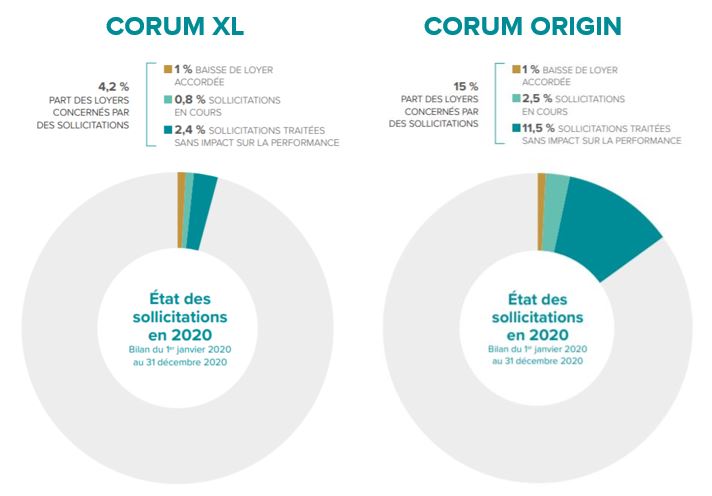

Dans le cas de la SCPI CORUM Origin, partant de sollicitations portant sur 15 % des loyers annuels, nous sommes parvenus in fine à limiter l’impact à une érosion de 1 % des loyers annuels. Pour CORUM XL, les sollicitations portaient sur 4,2 % des loyers annuels, pour une baisse finale équivalant à 1 % du loyer annuel.

Les résultats des actions menées par les équipes CORUM Asset Management

Pour boucler cette analyse, quel est le résultat final, quel a été l’impact sur les encaissements ?

Une crise est souvent imprévisible, d’autant plus lorsque son déclencheur est viral ! Mais il est possible de se préparer aux situations à risque de façon structurelle. La diversification qui est au cœur de la stratégie de CORUM Origin est peut-être l’une des plus efficaces : par définition, elle constitue un rempart contre les tempêtes locales.

Acheter des parts de SCPI est un investissement immobilier. Comme tout placement immobilier, il s’agit d’un investissement long terme dont la liquidité est limitée. Nous vous recommandons une durée de placement de 10 ans. Contrairement au livret A par exemple, ce placement comporte des risques. Il existe tout d’abord un risque de perte en capital. De plus, les revenus ne sont pas garantis et dépendront de l’évolution du marché immobilier [et du cours des devises]. Nous précisons que CORUM Asset Management ne garantit pas le rachat de vos parts. Enfin, comme pour tout placement, les performances passées ne préjugent pas des performances futures.

CORUM Origin, visa SCPI n°12-17 de l'AMF du 24 juillet 2012 et CORUM XL visa SCPI n°19-10 de l'AMF du 28 mai 2019 sont des SCPI gérées par CORUM Asset Management, société de gestion de portefeuille, SAS au capital social de 600 000€, RCS Paris n° 531 636 546, siège social situé 1 rue Euler 75008 Paris, agréée par l'AMF (Autorité des marchés financiers, 17 place de la Bourse 75082 Paris Cedex 2) le 14 avril 2011 sous le numéro GP-11000012 et sous le régime de la directive AIFM 2011/61/UE.